来源:财通社

作者:王鑫

3月16日,主打“28分钟送药上门”的叮当健康向港交所递交招股书。

这是时隔9个月后再次向赴港上市发起冲刺,此次IPO仍由中金公司和招银国际作为联席保荐人。

叮当健康所在的数字大健康产业前景宽阔,2020年至2030年的年复合增长率预计达到23.1%。但是资本和巨头加持下,赛道日益拥挤,目前已出现了1药网、阿里健康、平安健康、京东健康等上市公司。

公司持续亏损下,如果此次仍无法顺利上市,会不会成为被甩下车的那一个?

数字零售药房行业头部玩家

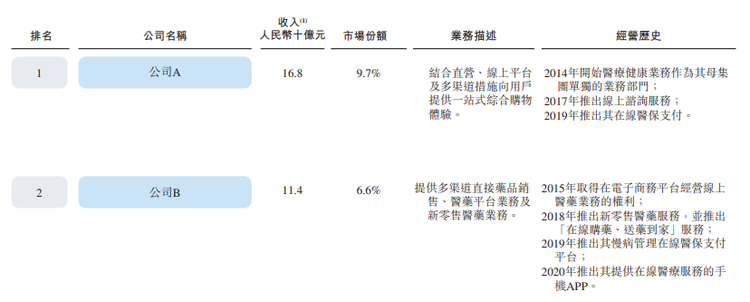

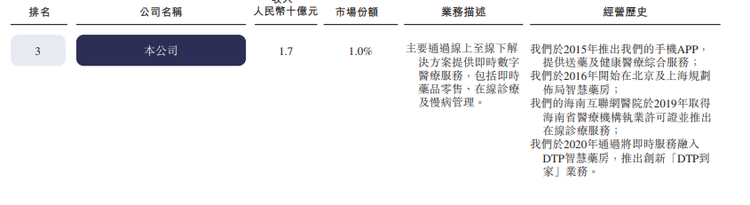

根据弗若斯特沙利文报告,按2020年收入计,叮当健康在中国数字零售药房行业中排名第三,市场份额为1%;在中国即时到家数字药房行业排名第一,市场份额达8.5%。

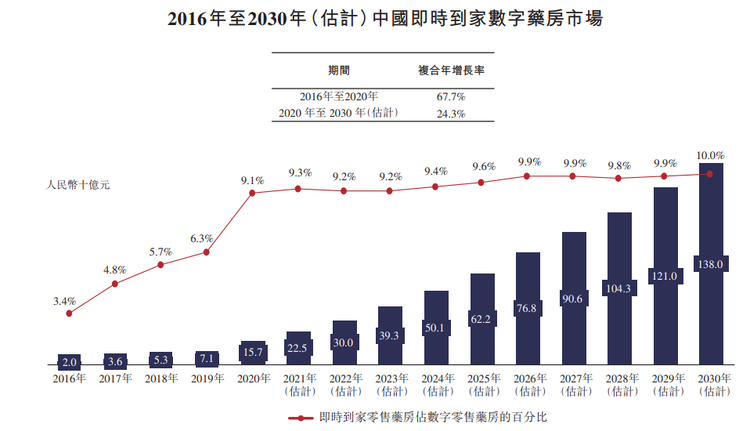

即时到家数字药房行业是数字零售药房行业的分部,2016年其在后者中的占比只有3.4%,2020年因新冠疫情改变消费者习惯,这一比例迅速增至9.1%。

根据弗若斯特沙利文报告,即时到家数字药房行业规模预期将由2020年的157亿元增长至2030年的1389亿元,复合年增长率为24.3%,高于数字大健康产业整体增速。

即时到家数字药房行业强调的就是一个“及时”,近年来由于巨头的搅局和厮杀,“及时需求”大爆发,在外卖领域有美团、饿了么,在物流领域有顺丰同城,闪送等。在药品及时配送领域,京东、阿里等纷纷染指,成立于2014年的叮当健康无疑是行业领跑者,但是如今不得不面临越来越激励的竞争。

从业务模式来看,叮当健康跟京东健康和阿里健康比较接近,只是如今规模被这两家超过了很多。公司招股书列出了数字零售药房行业前两名玩家(疑似京东健康和阿里健康),按照中国数字零售药房市场划分,公司2020年收入仅为第一名的十分之一。

招股书显示,叮当健康主要业务包括快药、在线诊疗、慢病与健康管理。

快药方面,公司在配送服务覆盖地区内,能够7x24小时、28分钟送达产品,包括非处方与处方药、医疗健康产品。公司的服务渠道包括APP、微信小程序、第三方线上平台、分销商及线下智慧药房。目前配送网点主要由17个城市的348家智慧药房组成。

目前,除了医疗咨询服务外,在线诊疗、慢病与健康管理两大业务基本不产生收入,叮当健康的目的主要是通过协同整合创建一个闭环业务模式,通过品牌、质量和体验来吸引用户。

三年合计亏损28亿

财务方面,2019年至2021年,叮当健康依次录得2640万笔、4050万笔及6030万笔销售订单,复合年增长率51.1%。期间,在线诊疗分别为22万次、440万次、680万次。

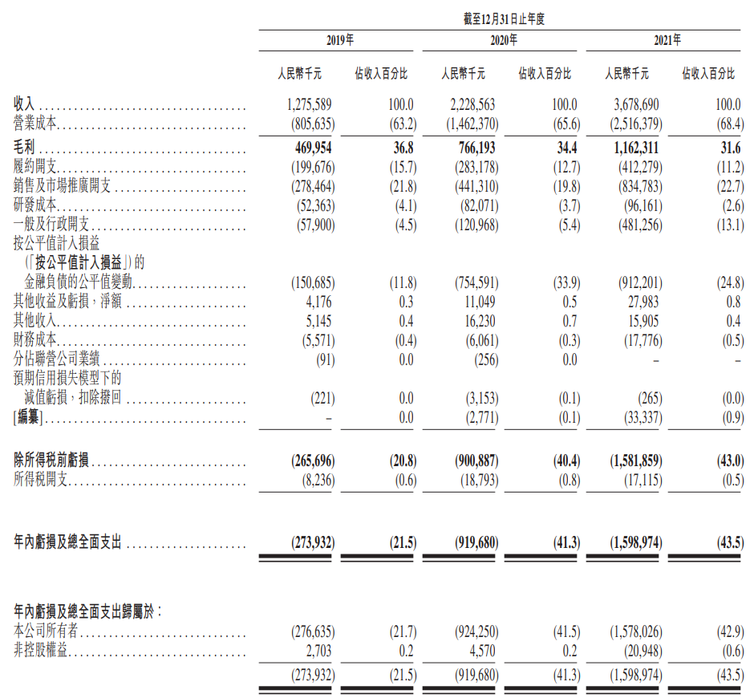

随着转化率及销售订单提升,2019年至2021年,叮当健康的营业收入分别为12.76亿元、22.29亿元、36.79亿元,增长了1.8倍,不可谓不迅速。

虽然收入逐年增长,但叮当健康的亏损金额也在不断扩大。同期净亏损也分别达到2.74亿元、9.2亿元、15.99亿元,三年累计亏损近28亿元,这是一个非常惊人的数字。

叮当健康深陷“增收不增利”怪圈,主要系叮当健康营业成本高企,所发行的优先股“拖累”业绩所致。

据招股显示,2019年至2021年,叮当健康营业成本分别为8.06亿元、14.62亿元25.16亿元,分别占同期营业收入的63.2%、65.6%、68.4%。叮当健康超6成营收被营业成本所侵蚀。

自2016年以来,叮当健康发行了大量优先股进行融资,并将优先股公允价值计入损益的金融负债。2019年至2021年,由优先股导致的金融负债公允价值变动损失分别为1.51亿元、7.55亿元,9.12亿元,分别占同期净亏损的32.64%、55.11%、82.07%和87.22%,成为公司净亏损金额飙升的主要原因。值得注意的是,截至2021年年末,公司金融负债的公允值仍有46.51亿元,未来可能会持续拖累业绩。

此外,销售费用及行政开支(主要由于以股份为基础的付款增加)的增长也对业绩造成了不利影响。

在招股书中,我们还可以一窥互联网企业跑马圈地常用的补贴大战。2019年至2021年,公司分别向用户提供了2.08亿元、4.12亿元、7.23亿元补贴。

先发优势不再

IPO前,杨文龙间接持有或控制叮当健康50.48%的投票权,其中约 21.16%乃通过健兴有限公司持有,约22.59%通过健发有限公司持有,约6.73%通过表决权委托安排持有或控制。

据招股书显示,叮当健康目前的投资方聚焦了众多机构投行,包括:宁波软银、泰康人寿保险、中金祺智、青岛软银、深圳软银、深圳招银新趋势、南京招银共赢、深圳招银共赢、同道共赢、宁波祺睿、宁波祺瓴、天时仁合、奥传邦德、金蛟朗秋、旭日新竹、中关村龙门、高创海盈、广州招信、同道香港等。

最近一次的2021年6月8日,叮当健康收获一轮2.2亿美元的新融资,此次融资是由TPG亚洲基金、奥博资本、鸿为资本联合领投,璞林资本、夏焱资本、盈科资本、兰馨亚洲等机构跟投,中金公司、招银国际、华兴资本担任财务顾问。

资本的加入,正是公司不断发行优先股的一大原因。最重要的是,虽然备受资本“青睐”,但激烈厮杀下,叮当健康的危机才刚刚浮出水面。

回头来看,作为医药O2O行业的“幸存者”,叮当健康携带较重的自营模式活了下来,2015年推出了叮当快药APP,“28分钟送达”一直是叮当健康着力打造的宣传口号,但如今连外卖巨头也在纷纷抢滩送药服务,现在别说28分钟,24分钟都有平台可以送到家。

先发优势不再,上市之路又被其他巨头抢跑。如今,面对巨头们的流量倾斜、补贴等扶持政策,叮当健康想要快速扩张,只有烧钱开店,这为公司的成本控制带来极大考验,同时更急需上市融资提供充足弹药。

若是无法顺利上市,叮当健康接下来的路显然会非常艰难。